住宅ローンを利用する際に、まず悩むのが「固定金利と変動金利どちらが良いか?」という点ではないでしょうか?

一般的に、住宅ローンは数十年という長期間借り入れることが多いため、目先の低金利よりも長期間の安心を重視して、固定金利を選択するお客様も多くいらっしゃいます。

固定金利の住宅ローン商品は数多く存在していますが、特に人気のある住宅ローン商品として、住宅金融支援機構が提供している「フラット35」という住宅ローン商品があります。

マイホームを探している人であれば、一度は耳にしたことがあるという人も多いと思いますが、具体的に「民間の住宅ローンと何が違うのか?」を答えられる人は少ないのではないでしょうか。

そこで今回は、フラット35の種類と特徴、メリット・デメリットについて解説していきます。

目次

フラット35とは?

最近では働き方が多様化し、契約社員や派遣社員、フリーランスから中小企業の経営者など、様々な働き方があります。

フリーランスなどの融資には消極的な民間金融機関と比べて、フラット35は勤務形態や職業に対する制限が少なく、幅広い人が利用できる住宅ローンとして人気を集めています。

この記事を読んでいる人の中には、「不動産会社からフラット35を勧められた」という人もいらっしゃるかもしれませんね。

フラット35の利用を検討している人の中には「フラット35ってなに?」「安心して借りられるの?」と疑問に思っている方も多いと思います。

安心してフラット35を利用するためにも、まずはフラット35の基礎知識を身に付けていきましょう。

フラット35にはどんな特徴があるの?

フラット35には、どのような特徴があるのでしょうか?

フラット35にはいくつかの特徴がありますが、大きな特徴は以下の3点です。

融資限度額は8000万円

民間の金融機関では、ローン契約者の年収や勤務先の規模に合わせて借入可能額が計算され、金融機関の審査結果によっては1憶円や2億円の高額なお金を借り入れることもできます。

しかしフラット35の場合は、ルールによって融資限度額が8000万円までと定められており、ローン契約者の年収などに関わらず、これ以上の借り入れはできません。

借入期間は最長35年

フラット35という名前の通り、ローンの借り入れ期間は最長で35年となっています。

ただし、完済時点の年齢が80歳までとなっているため、55歳以上の人は(80歳 - 現在の年齢)が最長の借入期間となります。

保証人・保証会社が不要

フラット35を利用するにあたって、連帯保証人は必要ありません(※審査結果によっては必要になる場合があります。)

又、民間金融機関の住宅ローンを利用する場合には「保証料」が必要になることがほとんどですが、フラット35の場合は保証料も不要です。

フラット35の仕組みはどうなってる?

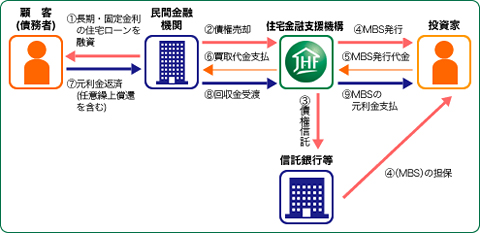

フラット35は、民間金融機関とは違う仕組みを持っています。

一般的な民間金融機関では、「ローン契約者」「金融機関」「保証会社」の3者間の契約になるのに対し、フラット35では「ローン契約者」「金融機関」「住宅金融支援機構」「信託銀行等」「投資家」の5者が関わることになります。

フラット35融資の流れ

- 金融機関は、お客さまに対して長期・固定金利の住宅ローン(フラット35)を実行します。

- 金融機関は、住宅ローンを融資すると同時に、当該住宅ローン債権を機構に譲渡します。

- 機構は、2により金融機関から譲渡された住宅ローン債権を、信託銀行等に担保目的で信託します。

- 機構は、3により信託した住宅ローン債権を担保として、住宅金融支援機構債券※を発行します。

※ この債券は住宅ローン債権を担保とした資産担保証券 (MBS:Mortgage Backed Security)です。 - MBSを購入した投資家は代金を機構に支払います。

- 機構は、MBSの発行代金により、金融機関に対し、住宅ローン債権の買取代金を支払います。

- お客さまは金融機関に、住宅ローンの元利金の返済をします。

(金融機関は機構から管理回収業務を受託しています。) - 金融機関はお客さまからの返済金を機構へ引き渡します。

- 機構は、お客さまからの返済金を元に、発行したMBSについて、投資家に対し元利払いを行います。

引用元:フラット35

フラット35には3つの種類がある

フラット35には、通常の「フラット35」のほかに、「フラット35S 金利Aプラン」「フラット35S 金利Bプラン」というタイプがあります。

これらは、フラット35が定める”技術基準”を満たす度合いによって決められます。より高い基準に満たしたものが「金利プランA」となり、金利プランBより優遇されることとなります。

プランごとの金利優遇の違いは以下のとおりです。

| プラン | 金利優遇期間 | 金利引下げ幅 |

| フラット35S 金利Aプラン | 当初10年間 | 年 -0.25% |

| フラット35S 金利Bプラン | 当初5年間 |

※2022年3月31日までの申込分に適用

フラット35のメリット

フラット35の基礎知識について紹介しました。フラット35は元々「住宅金融公庫」が運営していたことから、民間の金融機関と異なる体制を取っていることはご理解いただけたと思います。

全期間固定金利型の住宅ローンである「フラット35」ならではのメリットもいくつか存在しているので、ここからはフラット35のメリットをご紹介していきます。

安定した資金シュミレーションが可能

変動金利型や固定金利期間選択型の住宅ローン商品と比べて、全期間固定金利型の住宅ローンは常に返済額が一定となります。

借入時の金利が完済まで続くため、マイホーム購入時に立てた返済計画が変わるリスクが少なく、安定した資金シュミレーションが可能です。

「金利が変わるリスクを避けたい」と考える人にとっては、重要なポイントだといえるでしょう。

職種や雇用形態に関係なく融資対象になる

民間の金融機関では、住宅ローンの審査時に「職種」「勤続年数」「業種」「雇用形態」「会社の規模」「個人信用情報」などをみて、融資の可否を決めていきます。

それに対してフラット35では、きちんとした収入があり、個人信用情報に問題がないのであれば、職種や雇用形態に関係なく融資対象となります。

最近ではフリーランスや契約社員の人も増えているため、時代に合った住宅ローン商品といえるかもしれませんね。

団体信用生命保険が任意加入

団体信用生命保険とは、ローン契約者に万が一のこと(死亡・高度障害など)が起こったときに、保険会社が住宅ローンを代わりに完済してくれる「住宅ローン専門の生命保険」のことをいいます。

この団体信用生命保険に加入するためには、ローン契約時の健康状態を告知する義務があり、健康状態に問題があると団体信用生命保険に加入することができません。

民間の金融機関では、この団体信用生命保険への加入が必須条件のため、万が一健康状態に問題があると、どれだけ年収や勤務先の属性が良かったとしても住宅ローンを利用できなくなってしまいます。

フラット35では、団体信用生命保険には任意加入のため、健康状態に問題がある人でも住宅ローンを利用することができます。

フラット35のデメリット

フラット35のメリットをご紹介しました。フラット35は、仕事や健康状態の問題で、民間金融機関では住宅ローンを利用できない人でも、住宅ローンを利用できる可能性があることから、幅広い層の人に「マイホームを持つ夢の実現」をサポートしている住宅ローン商品だといえるでしょう。

そんなフラット35にもデメリットがいくつか存在しているので、ここからはフラット35のデメリットについてお伝えしていきます。

変動金利と比較して金利が高い

フラット35は全期間固定金利型の住宅ローン商品のため、長期間安心して借り入れができる分、変動金利など他の住宅ローンと比べて金利が高く設定されています。

金利が高いということは必然的に毎月の返済額も高くなってしまうため、「今は子供が産まれたばかりで共働きもできないし、出費を抑えたい…」という人にとっては不向きかもしれません。

マイホームは商品自体が高額なため、たった1%の金利差が「毎月返済額」や「総返済額」に大きな違いを生むので注意しましょう。

10割融資時はさらに金利が上がる

民間の金融機関の場合は、物件価格分を丸ごと住宅ローンで借り入れたとしても、適用金利に違いが出ることはほとんどありません。

しかしフラット35の場合には、物件価格分を丸ごと借り入れるか、自己資金を1割用意し「物件価格の90%」を借り入れるかで、適用金利に明確な違いが出ます。

どのくらい金利が上がるかというと、自己資金を1割出すかどうかで「0.44%」も変わってしまいます。

フラット35の利用を検討している人は、できるだけ「諸費用+物件価格の1割」の自己資金を用意しておいた方が良いでしょう。

融資対象の物件が限定される

フラット35を利用するためには、購入する物件がフラット35で定められている技術基準を満たしていることを証明する「フラット35適合証明書」を取得する必要があります。

フラット35が定める技術基準には耐震性に対する要件もあり、旧耐震基準(昭和56年6月1日以降に建築確認がされた建物)については、技術基準を満たすのが極めて難しくなっています。

新築住宅の場合でも、設計時点でフラット35に適合させておく必要があるため、事前に不動産会社や建築会社と打ち合わせをしておかなければいけません。

最後に

本記事を最後までお読みいただきありがとうございました。

民間金融機関では審査に通らなかった人でも、フラット35ならマイホームを持つ夢を叶えられるかもしれません。

又、民間金融機関によっても様々な銀行があるため、フリーランスや中小企業経営者の方でも民間金融機関を利用できる可能性は十分あります。

当社ではお客様の状況をしっかりヒアリングし、お客様に合った住宅ローン商品を勧めさせていただきます。

「他社では断られたけど、どうしてもマイホームが欲しい…」という方は、ぜひお気軽に当社までご相談ください。